- Introduction

Bienvenue dans notre article sur le calcul du quotient familial et sur la manière d’optimiser vos impôts familiaux. Vous êtes-vous déjà demandé comment pourrait être bénéfique pour vous et votre famille de tirer le meilleur parti de votre situation fiscale ? Dans cet article, nous vous fournirons des conseils et des astuces pour vous aider à optimiser votre quotient familial et à réduire ainsi votre charge fiscale.

Le quotient familial est un outil financier qui vous permet de bénéficier d’une réduction d’impôt en fonction de la composition de votre famille. Il est calculé en utilisant un ensemble de paramètres spécifiques tels que le nombre de personnes à charge, le revenu familial et le taux d’imposition. Comprendre comment fonctionne le quotient familial peut vous aider à organiser vos finances et à économiser de l’argent.

Dans cet article, nous vous guiderons à travers les différentes étapes du calcul du quotient familial et vous fournirons des conseils pratiques pour optimiser vos impôts familiaux. Que vous soyez un parent célibataire, un couple marié ou une famille nombreuse, nous avons des conseils adaptés à chaque situation. Alors restez à l’écoute pour découvrir comment vous pouvez mettre en place une stratégie fiscale intelligente et profiter de tous les avantages du quotient familial.

2. Comprendre le quotient familial

Chaque contribuable doit comprendre comment son foyer fiscal influence le montant de l’impôt dû à l’administration fiscale.

Le quotient familial est un concept clé dans le système fiscal français. Il vise à prendre en compte la composition familiale et les charges de famille dans le calcul de l’impôt sur le revenu. En fonction du nombre de personnes à charge et du revenu familial, le quotient familial permet de réduire l’impôt à payer. Plus le quotient familial est élevé, plus la réduction d’impôt est importante.

Selon l’article 193 du code général des impôts (CGI), le quotient familial est un système qui divise le revenu imposable en un certain nombre de parts. L’idée derrière le quotient familial est de reconnaître que les familles avec des charges de famille plus élevées ont souvent des dépenses plus importantes et donc moins de revenu disponible. Le quotient familial vise à corriger cette inégalité en offrant une réduction d’impôt proportionnelle au nombre de personnes à charge.

3. Avantages de l’optimisation fiscale familiale

Les contribuables peuvent bénéficier d’un abattement et de déductions spécifiques pour réduire leur base imposable, ce qui diminue directement le montant de l’impôt.

L’optimisation fiscale familiale présente de nombreux avantages pour les familles. Tout d’abord, cela permet de réduire la charge fiscale totale de la famille, ce qui libère des ressources financières pour d’autres dépenses. En optimisant les impôts familiaux, vous pouvez également améliorer votre situation financière globale et bénéficier d’une plus grande stabilité financière.

En outre, l’optimisation fiscale familiale peut permettre d’accéder à certaines prestations sociales ou d’obtenir des avantages fiscaux supplémentaires. Par exemple, certaines allocations familiales ou prestations pour enfants sont conditionnées par le revenu familial. En optimisant votre situation fiscale, vous pouvez maximiser ces avantages et soutiens financiers pour votre famille.

Les propriétaires peuvent déduire les dépenses liées à leurs revenus fonciers, tels que les réparations ou les intérêts d’emprunt, pour réduire leur revenu imposable. L’investissement locatif peut conduire à un déficit foncier si les coûts excèdent les loyers perçus, ce qui est déductible du revenu imposable.

4. Principaux facteurs à prendre en compte lors de l’optimisation de la fiscalité familiale

Lorsque vous envisagez d’optimiser vos impôts familiaux, il y a plusieurs facteurs clés à prendre en compte. Tout d’abord, il est important de comprendre votre situation familiale et les différentes options fiscales qui s’offrent à vous. Ensuite, il est essentiel de bien connaître les règles fiscales applicables à votre situation spécifique. Enfin, il est important de garder une trace de toutes les dépenses et revenus familiaux.

Profiter d’un crédit d’impôt pour les dépenses éligibles offre un avantage fiscal significatif, réduisant l’impôt final payable à l’administration fiscale. La vente de la résidence principale est souvent exonérée de l’impôt sur les plus-values, un avantage fiscal important pour les contribuables.

5. Calcul du quotient familial

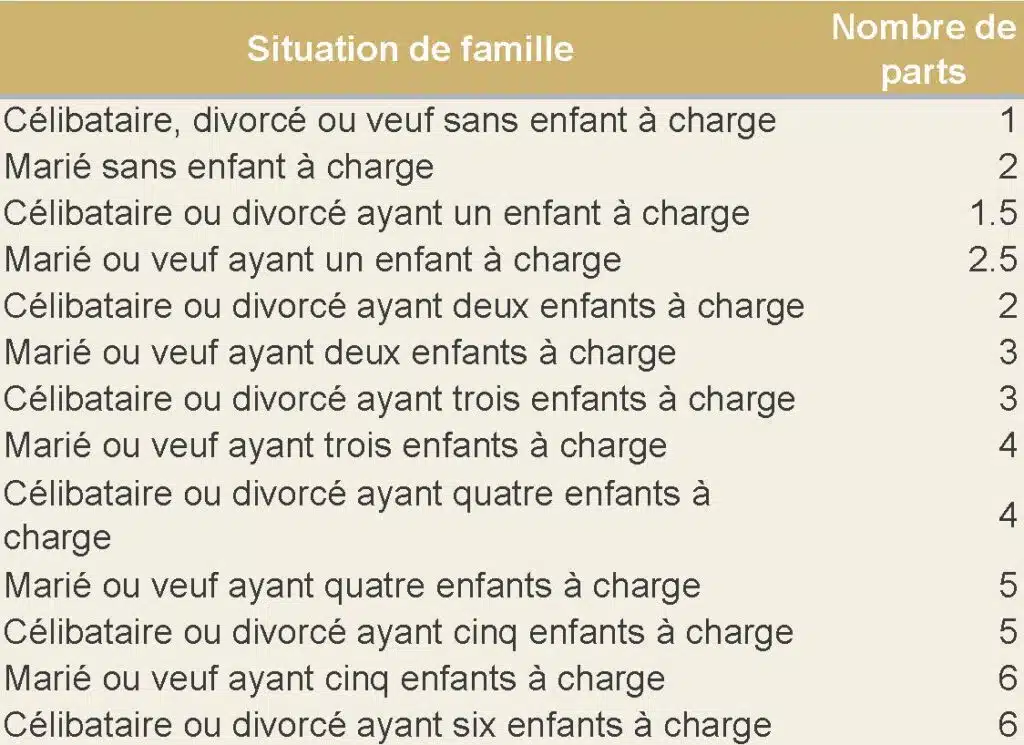

Le calcul du quotient familial est relativement simple, mais il est important de connaître les différentes étapes impliquées. Tout d’abord, vous devez déterminer le nombre de parts fiscales correspondant à votre situation familiale. Ensuite, vous devez calculer le revenu fiscal de référence de votre famille. Une fois que vous avez ces informations, vous pouvez calculer le quotient familial en divisant le revenu fiscal de référence par le nombre de parts fiscales.

Le barème progressif de l’impôt sur le revenu est sujet à plafonnement, spécialement conçu pour limiter l’effet des niches fiscales.

6. Maximiser les déductions fiscales pour les familles

Avoir un enfant à charge peut ouvrir droit à plusieurs avantages fiscaux, y compris des abattements sur le revenu global.

Pour maximiser les déductions fiscales pour les familles, il est important de connaître les dépenses qui peuvent être déduites de votre revenu imposable. Il est également essentiel de bien comprendre les différents crédits d’impôt auxquels vous pourriez avoir droit en tant que famille. Enfin, il est important de garder à l’esprit que certaines déductions fiscales et crédits d’impôt ont des limites ou des conditions spécifiques.

7. Stratégies pour réduire la charge fiscale familiale

Il existe plusieurs stratégies que vous pouvez mettre en place pour réduire la charge fiscale de votre famille. Tout d’abord, vous pouvez envisager de répartir les revenus entre les membres de la famille pour bénéficier d’un taux d’imposition plus bas. Ensuite, vous pouvez envisager de faire des dons caritatifs pour bénéficier de déductions fiscales supplémentaires. Enfin, vous pouvez envisager de faire appel à un professionnel de la fiscalité pour vous aider à optimiser vos impôts familiaux.

Selon la loi de finances, les versements de pension alimentaire sont déductibles du revenu imposable, offrant un soulagement significatif aux contribuables. Certaines formes de revenus bénéficient d’une exonération complète, ce qui peut être considéré comme des niches fiscales permettant de réduire les obligations fiscales.

8. Erreurs courantes à éviter lors de l’optimisation des impôts familiaux

Lorsque vous optimisez vos impôts familiaux, il est important d’éviter certaines erreurs courantes. Tout d’abord, assurez-vous de bien comprendre les règles fiscales applicables à votre situation spécifique. Ensuite, assurez-vous de garder une trace détaillée de toutes les dépenses et revenus familiaux. Les contribuables doivent être vigilants avec les versements faits au fisc, notamment en ce qui concerne le prépaiement de l’ISF ou d’autres formes d’impôts. Enfin, évitez de prendre des risques inutiles en essayant de contourner les règles fiscales.

9. Faire appel à une aide professionnelle pour l’optimisation fiscale familiale

Si vous vous sentez dépassé par le calcul du quotient familial et l’optimisation de vos impôts familiaux, il peut être utile de faire appel à un professionnel de la fiscalité. Lorsque vous choisissez un professionnel de la fiscalité, assurez-vous de trouver quelqu’un qui a une connaissance approfondie des règles fiscales françaises et de l’optimisation des impôts familiaux.

10. Conclusion

En conclusion, le calcul du quotient familial et l’optimisation des impôts familiaux sont des moyens efficaces de réduire votre charge fiscale et d’optimiser votre situation financière. En comprenant les règles fiscales applicables à votre situation familiale et en mettant en place des stratégies d’optimisation fiscale, vous pouvez maximiser les avantages du quotient familial et bénéficier de toutes les réductions d’impôt auxquelles vous avez droit. N’oubliez pas de garder une trace de toutes les dépenses et revenus familiaux, et n’hésitez pas à faire appel à un professionnel de la fiscalité si vous avez besoin d’aide. Avec une planification fiscale efficace, vous pouvez profiter pleinement des avantages du quotient familial et réduire votre charge fiscale pour le bien-être de votre famille.